最近和一位刚从香港回来的朋友聊天,她说在中环某保险公司门口看到排队签单的场面,简直像在抢演唱会门票。

这让我想起前段时间友邦推出的环宇盈活,预期IRR能达到6.5%,确实让不少人心动。但说实话,如果你只是冲着这个收益率去的,那可能真的想简单了。

6.5%只是开胃菜,真正的价值在别处

前两天帮一个客户做了份环宇盈活的计划书,25万美金分5年缴,每年5万。看着那密密麻麻的数字,我突然意识到一个问题:大部分人都被那个6.5%的预期收益率给迷住了,却忽略了香港分红险真正的核心价值。

你知道吗?这位客户选择香港保险,收益率其实只是她考虑的第三个因素。

第一个因素是什么?分散风险。

她在深圳有套房子,在上海有个公司,资产基本都在人民币。”鸡蛋不能放在一个篮子里”这个道理谁都懂,但真正做到的人不多。香港分红险天然就是美元计价,一份保单就能实现跨资产、跨地域、跨货币的配置。

第二个因素更有意思,是财富传承的私密性。

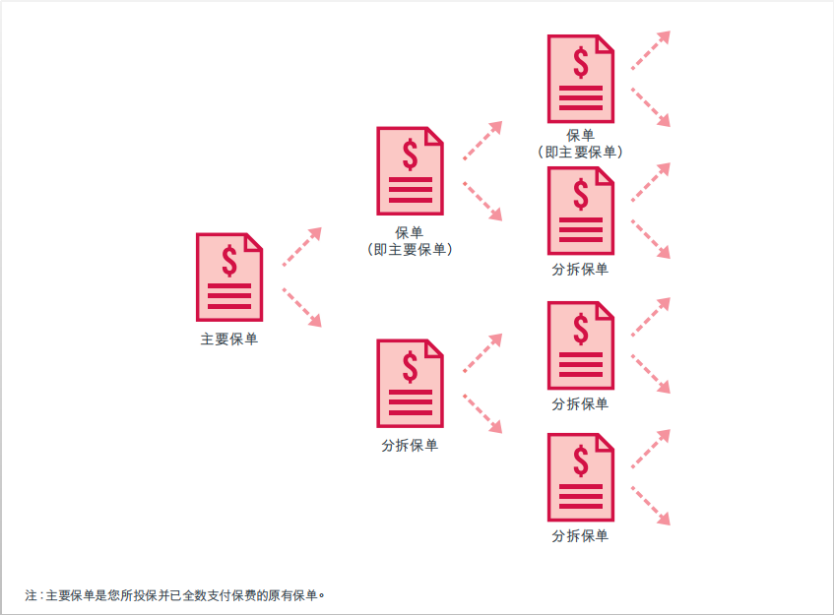

这位客户是再婚,双方都有孩子。她想给自己的女儿留点钱,但又不想让现任老公知道具体数额。香港保险的保单分拆功能完美解决了这个问题。

一份保单可以拆成多份,每份的价值比例自己定,家人之间互相不知道。这种私密传承的方式,在复杂家庭关系中特别有用。

分红实现率才是真正的试金石

说到这里,我想聊聊一个很多人都忽略的关键指标:分红实现率。

计划书上写的6.5%预期收益再好看,最终能拿到多少钱,还得看保险公司的真实投资水平。这就像餐厅菜单上的图片再诱人,端上来的菜好不好吃才是关键。

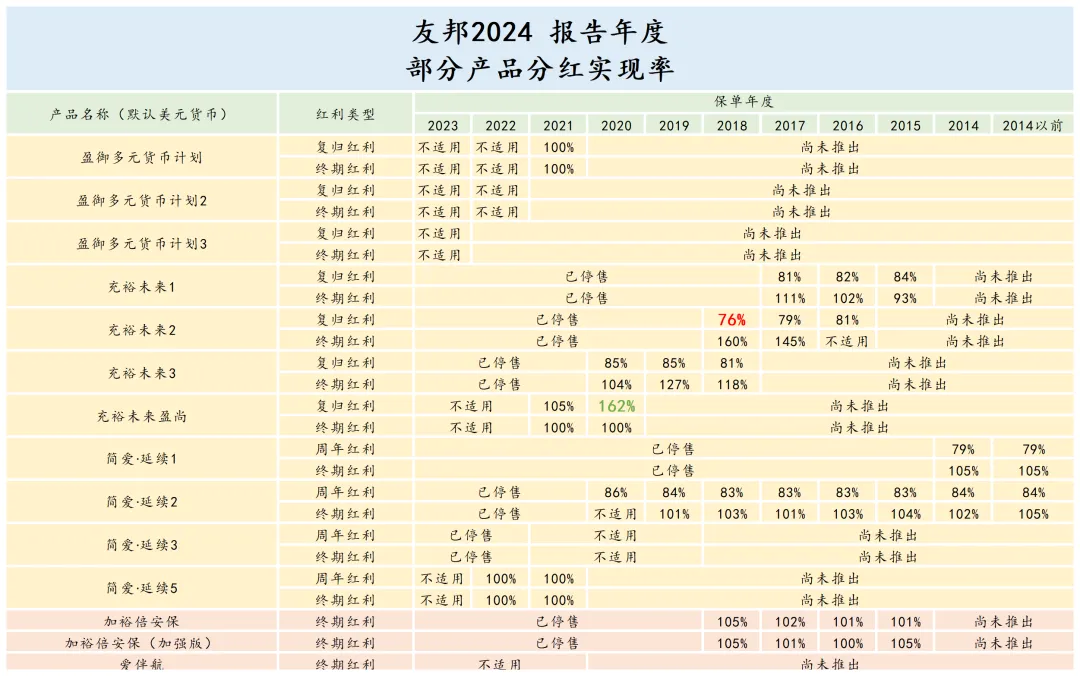

友邦2024年公布的数据显示,75款分红产品中有62款公布了分红数据,最高分红实现率达到169%。这意味着什么?就是有些产品的实际分红比当初预期的还要高出69%。

不过这里有个细节很多人不知道。分红实现率不是越高越好,关键是要稳定。

我见过有些公司某一年分红实现率特别高,第二年又跌得很厉害。这种过山车式的表现,对长期规划来说并不是好事。

投资能力决定分红水平

为什么不同保险公司的分红差这么多?说到底还是投资能力的差异。

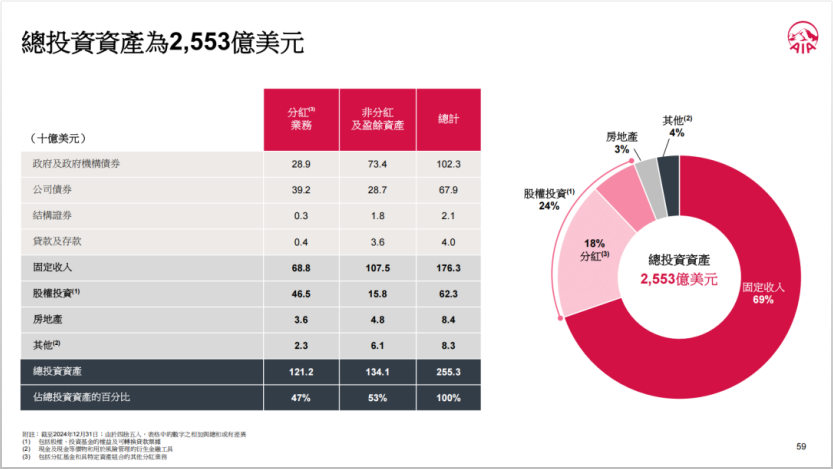

友邦2024年的投资收益率达到了不错的水平,总投资资产规模2553亿美元。这个体量放在全球保险市场都算得上重量级选手。

但光有规模还不够,投资策略更重要。

香港保险公司的投资组合通常比较多元化,股票、债券、另类投资都有涉及。而且他们的投资视野是全球性的,不像内地保险公司主要投资国内市场。

这种全球化配置的好处是什么?就是能够更好地平滑不同市场的波动,获得相对稳定的长期回报。

英式分红的秘密武器

说到香港分红险,不得不提英式分红这个概念。

很多人搞不清楚英式分红和美式分红的区别,其实核心就在于分红的派发方式不同。

英式分红把收益分成三部分:保证金额、复归红利和终期红利。

保证金额是铁板钉钉的,不管市场怎么变,这部分钱是一定能拿到的。复归红利每年派发,一旦派发就不会减少,相当于把收益锁定了。终期红利在退保或理赔时一次性给付,这部分是博取高收益的关键。

这种设计的巧妙之处在于,既保证了基本收益,又给了追求高回报的空间。就像开车一样,有安全带保护,但也能踩油门加速。

财富传承的新玩法

回到那位客户的案例,她最看重的其实是香港保险在财富传承方面的灵活性。

传统的财富传承方式要么是直接给钱,要么是立遗嘱。但这两种方式都有局限性:给钱太直接,容易引起家庭矛盾;立遗嘱又太正式,而且执行起来比较复杂。

香港保险提供了第三种选择:通过保单进行财富传承。

这种方式有几个独特优势。首先是私密性,受益人安排可以不对外公开。其次是灵活性,可以设置不同的触发条件,比如孩子到了某个年龄才能获得保单控制权。

最有意思的是保单暂托人功能。如果孩子还未成年,可以指定一个信任的亲人作为暂托人,等孩子成年后再移交控制权。这样既保护了孩子的利益,又避免了财产被他人挪用的风险。

提取策略的艺术

很多人买了香港保险后,最关心的就是什么时候提钱最划算。

这里面其实有不少门道。

以环宇盈活为例,前5年是缴费期,这时候退保肯定是亏的。第6年开始现金价值才慢慢追上保费,第7年基本回本。

但真正的增长是从第10年开始的。这时候复利效应开始显现,每年的增长幅度会越来越大。

所以最佳的提取策略通常是:前10年尽量不动,让资金充分增值;10年后根据实际需要灵活提取。

有些客户会选择部分提取的方式,既满足了当下的资金需求,又保持了保单的增值潜力。这种操作需要一定的技巧,建议找专业的顾问来规划。

风险提示不能忽视

说了这么多香港保险的好处,也得提醒大家注意风险。

首先是汇率风险。香港保险主要以美元计价,如果美元相对人民币贬值,实际收益会受到影响。

其次是流动性风险。香港保险是长期产品,前几年退保会有损失。如果短期内需要大量资金,可能会比较被动。

最重要的是分红风险。计划书上的预期收益并不保证,实际能拿到多少要看保险公司的投资表现。

选择适合自己的产品

市面上的香港分红险产品很多,怎么选择适合自己的?

我的建议是从三个维度来考虑:收益预期、风险承受能力和资金规划。

如果你追求稳健收益,可以选择保证部分占比较高的产品。如果你愿意承担一定风险来博取更高回报,可以选择非保证部分占比较高的产品。

资金规划方面,要考虑自己的缴费能力和提取需求。如果资金比较充裕,可以选择一次性缴费或短期缴费的产品。如果希望分散缴费压力,可以选择长期缴费的产品。

未来趋势展望

从目前的市场趋势来看,香港保险市场还会继续升温。

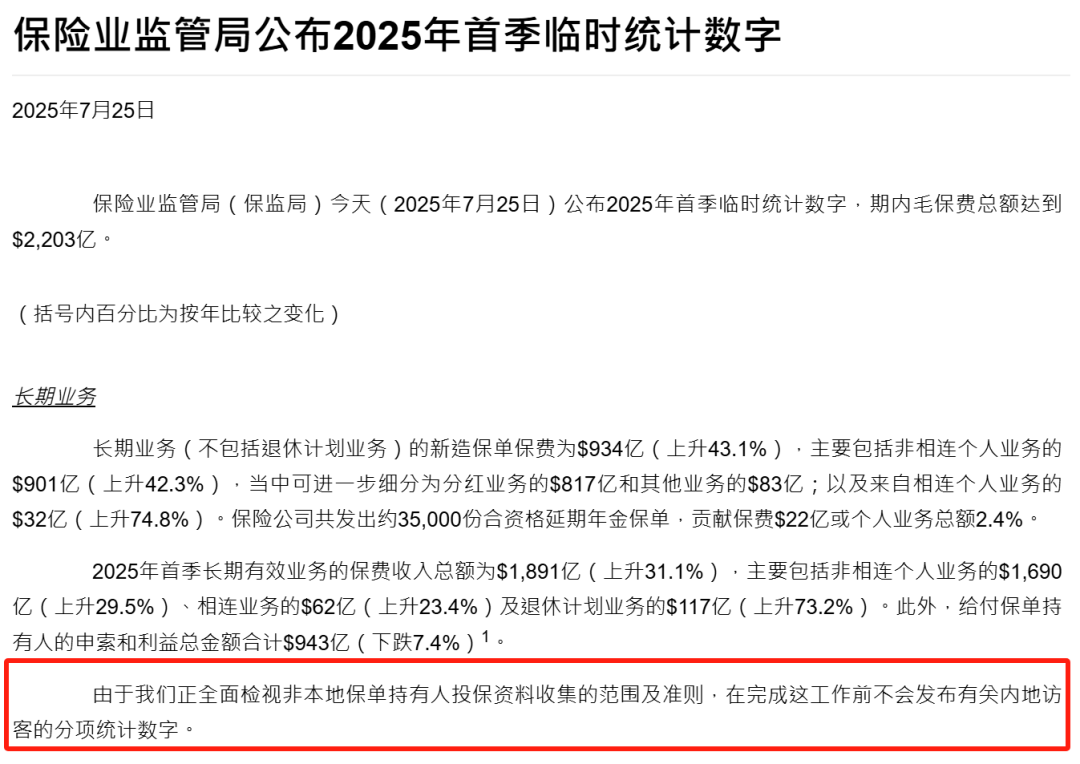

2025年第一季度,香港新造保单数达到297万张,保费收入也创了新高。这说明越来越多的内地投资者认识到了香港保险的价值。

但我觉得未来的竞争会更加激烈,产品创新的速度也会加快。保险公司为了吸引客户,会在产品功能和服务体验上下更多功夫。

对于投资者来说,这是好事。更多的选择意味着能找到更适合自己需求的产品。

写在最后

香港分红险确实是个不错的投资工具,但它绝不是万能的。

6.5%的预期收益很诱人,但更重要的是要理解这个收益背后的逻辑和风险。财富传承、风险分散、税务规划这些功能,可能比单纯的收益率更有价值。

投资是一场马拉松,不是百米冲刺。选择香港保险,就要做好长期持有的准备。只有这样,才能真正享受到复利增长的魅力。

最后想说的是,任何投资决策都要基于自己的实际情况。别人的成功经验可以参考,但不能照搬。找个靠谱的顾问,做好充分的了解和规划,这比什么都重要。

毕竟,适合自己的才是最好的。

🏆 香港保险通专业顾问

微信:iamsujiang | 专业保险咨询师

⚠️ 香港保险市场鱼龙混杂,选择需谨慎!

产品复杂、条款繁多、收益陷阱...没有专业指导,很容易踩坑!

🎁 专业顾问为您提供:

- 友邦、保诚产品深度对比,避免选择陷阱

- 储蓄分红险真实收益测算,识别营销套路

- 个性化投保方案,避免买错买贵

👆 扫码添加微信,获取专业建议 👆

专业第三方机构,客观分析,让您避开常见陷阱