7月1日,一个看似普通的日子,却成了香港保险市场的分水岭。

这一天,香港保监局正式实施新规:港元分红保单演示利率上限调至6%,非港元保单上限6.5%。一夜之间,那些动辄宣传7%、8%收益的产品成了历史。

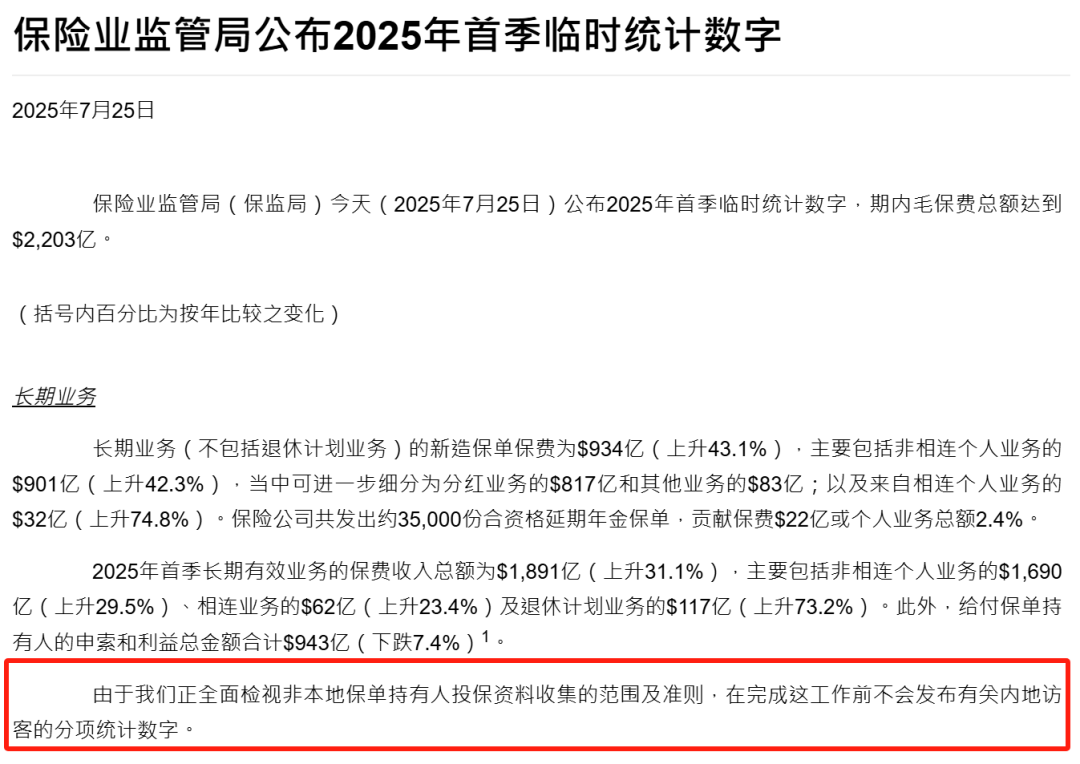

说来也巧,就在新规实施前的几个月,香港保险市场迎来了史无前例的投保热潮。2025年第一季度,香港长期业务新单保费达到934亿港元,比去年同期暴涨43.1%,创下2001年以来的最高纪录。

这背后到底发生了什么?

末班车效应:抢购背后的焦虑

你知道吗,人性最有趣的地方就在于,越是要失去的东西,越显得珍贵。

今年上半年,我身边不少朋友都在讨论一个话题:”要不要赶紧去香港买份保险?”原因很简单,大家都听说了7月1日的新规,担心错过”最后的高收益机会”。

这种心理其实很好理解。就像商场打折最后一天,明明平时不怎么需要的东西,突然变得格外诱人。香港保险也是如此,演示利率的调整催生了典型的”末班车效应”。

不过,冷静下来想想,这种抢购真的理性吗?

香港保监局的数据显示,近年来确实有部分保险公司在分红保单演示利率方面存在过度竞争。某些机构用过于乐观的回报预测吸引客户,却没有充分揭示风险。这种做法可能导致实际回报与预期出现较大偏差。

说白了,监管层这次出手,就是要给过热的市场降降温。

演示利率≠实际收益,这个误区要澄清

很多人对香港保险有个误解,以为演示利率就是保证收益。

其实不然。演示利率只是保险公司在销售时展示的预期收益率,而实际分红能拿到多少,还得看保险公司的投资表现和分红政策。

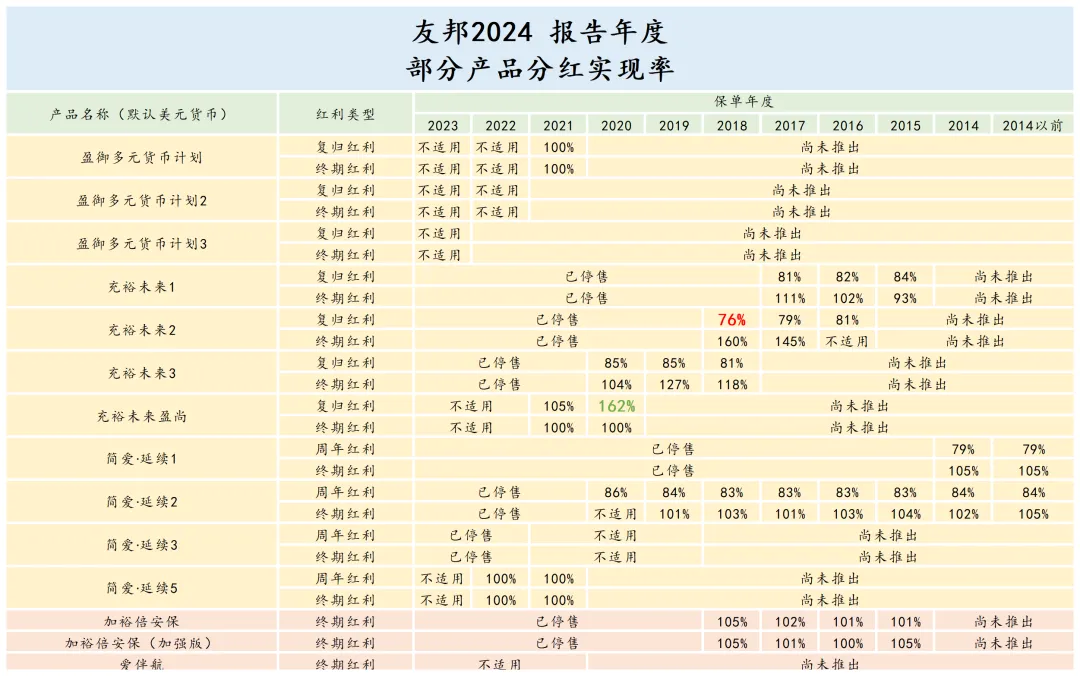

拿友邦保险来说,2024年公布的分红实现率数据显示,大部分产品的分红实现率都在95%以上,有些甚至达到100%以上。这说明什么?说明优质保险公司的分红表现还是相当稳健的。

但这里有个关键点:分红实现率高的前提是保险公司有强大的投资能力和稳健的经营策略。不是所有公司都能做到这一点。

换个角度看,新规的实施其实是好事。它让市场回归理性,让消费者更关注产品的实际价值,而不是被虚高的演示利率迷惑。

6.5%时代的新机会

演示利率下调了,是不是意味着香港保险就不值得买了?

答案是否定的。

以友邦最新推出的环宇盈活储蓄保险计划为例,这款产品被誉为”6.5%时代的新标杆”。虽然演示利率调整了,但产品的核心优势依然突出:

首先是货币选择的灵活性。环宇盈活支持9种货币投保,包括港元、美元、英镑、欧元等。在当前全球汇率波动加剧的背景下,这种多元化配置显得尤为重要。

其次是提取的便利性。从第6年开始,投保人可以按照”556″模式提取资金:第5年回本,第6年开始每年提取总保费的5%,实现稳定的现金流。

更有意思的是,这款产品还有不少创新功能。比如”受益人灵活选项”,当受益人达到指定年龄或患上特定疾病时,可以灵活选择赔偿支付方式。这在香港保险市场还是首创。

万通富饶千秋:另一个值得关注的选择

说到香港保险的新机会,不得不提万通的富饶千秋储蓄计划。

这款产品最大的亮点是什么?传承功能。

富饶千秋支持10种保单货币,提供红利锁定和解锁功能,还可以将现金价值转化为终身年金。更重要的是,它有11种身故赔偿支付方案,可以根据家庭情况灵活安排财富传承。

有个客户跟我分享过他的想法:”我买保险不只是为了自己,更是为了下一代。富饶千秋的传承功能让我觉得这笔钱花得值。”

确实,对于高净值家庭来说,财富传承往往比单纯的收益率更重要。

理性看待香港保险的优势与风险

新规实施后,香港保险还有哪些优势?

从产品设计角度看,香港保险的优势依然明显:

产品种类丰富,从纯保障到轻保障,从储蓄分红到投资连结,几乎涵盖了所有理财需求。

投资范围广泛,香港作为国际金融中心,保险公司可以在全球范围内配置资产,这为长期收益提供了更多可能。

监管体系成熟,香港保监局的监管标准与国际接轨,对消费者权益保护相对完善。

但风险也不容忽视:

汇率波动是最直接的风险。内地居民购买港币或美元保单,需要承担汇率变动带来的影响。

法律适用差异也需要注意。香港保险适用香港法律,一旦发生纠纷,维权成本相对较高。

最重要的是,要警惕”地下保单”。一些不法中介宣称可以在内地完成投保,这种做法不仅违法,还可能导致保单无效。

如何在新环境下做出明智选择

演示利率调整后,选择香港保险需要更加理性。

首先,要明确自己的需求。是为了子女教育、退休养老,还是财富传承?不同的需求对应不同的产品选择。

其次,要关注保险公司的实力。分红实现率、投资能力、偿付能力等指标都很重要。选择有实力的大公司,虽然可能演示利率不是最高的,但长期表现往往更稳健。

再次,要合理配置货币。在当前美元强势的背景下,适当配置美元资产有助于分散风险。但也要考虑自己未来的资金使用需求。

最后,要做好长期持有的准备。香港保险的优势在于长期复利增长,短期持有往往无法体现其价值。

保费融资:高净值客户的新玩法

说到香港保险的新机会,不得不提保费融资这个话题。

简单来说,保费融资就是用银行贷款购买大额保单,通过保单收益与贷款利率的息差获利。在当前利率环境下,这种策略确实有一定吸引力。

不过,保费融资并非人人适合。它需要较高的资金门槛,也要承担利率波动的风险。更重要的是,需要对市场有深入的理解和判断。

对于大部分普通投资者来说,还是应该以传统的保险配置为主,保费融资可以作为了解,但不建议盲目跟风。

写在最后:变化中的机遇

香港保险市场正在经历一场深刻的变革。

演示利率的调整看似是限制,实际上是对市场的规范。它让消费者更加理性,让保险公司更加务实,让整个行业更加健康。

从长远来看,这种变化是积极的。它促使保险公司更加注重产品创新和服务提升,而不是单纯的利率竞争。

对于消费者而言,选择香港保险的逻辑也在发生变化。过去可能更多关注演示收益率,现在则需要更全面地考虑产品功能、公司实力、服务质量等因素。

6.5%时代的香港保险,或许没有过去那么”性感”,但可能更加务实和可靠。

毕竟,理财是一场马拉松,不是百米冲刺。稳健的步伐,往往比短暂的爆发更有价值。

你觉得呢?在这个变化的时代,你会如何选择自己的保险配置?

—

本文仅供参考,不构成投资建议。投保前请详细了解产品条款,并根据自身情况做出决策。

🏆 香港保险通专业顾问

微信:iamsujiang | 专业保险咨询师

⚠️ 香港保险市场鱼龙混杂,选择需谨慎!

产品复杂、条款繁多、收益陷阱...没有专业指导,很容易踩坑!

🎁 专业顾问为您提供:

- 友邦、保诚产品深度对比,避免选择陷阱

- 储蓄分红险真实收益测算,识别营销套路

- 个性化投保方案,避免买错买贵

👆 扫码添加微信,获取专业建议 👆

专业第三方机构,客观分析,让您避开常见陷阱