前几天和一个朋友聊天,他说最近港险圈子里都在讨论一件事:7月1日开始,香港保险演示利率正式限高了。

港元产品最高6%,美元产品最高6.5%。

朋友有点担心,问我这是不是意味着港险的黄金时代要结束了?

说实话,我觉得这个问题问得挺有意思。限高确实是个转折点,但绝不是终点。

限高背后的监管逻辑

你知道吗,香港保监局推出这个政策,其实是为了让整个行业更健康发展。

过去几年,确实有些保险公司为了抢客户,把演示利率推得很高。有的甚至喊出了7%、8%的预期回报。

听起来很诱人对吧?但问题是,这些数字往往脱离了实际的投资环境。

香港保监局的GL16和GL28指引早就规定了,保险公司不能随便画大饼。演示利率必须基于合理的投资假设,不能误导客户。

这次限高,某种程度上是把这个”合理”的标准更明确化了。

6.5%真的不够吗?

有人说,6.5%的演示利率太保守了,不如直接买美债。

我觉得这个想法有点片面。

先说美债,确实现在10年期美债收益率在4.4%左右,30年期接近4.9%。看起来不错,但这是固定收益。

香港保险的6.5%演示利率,背后是什么?

是全球化的资产配置。

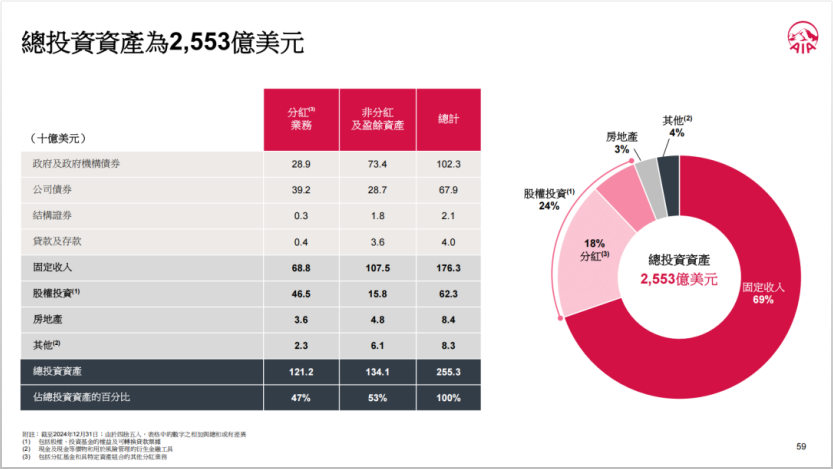

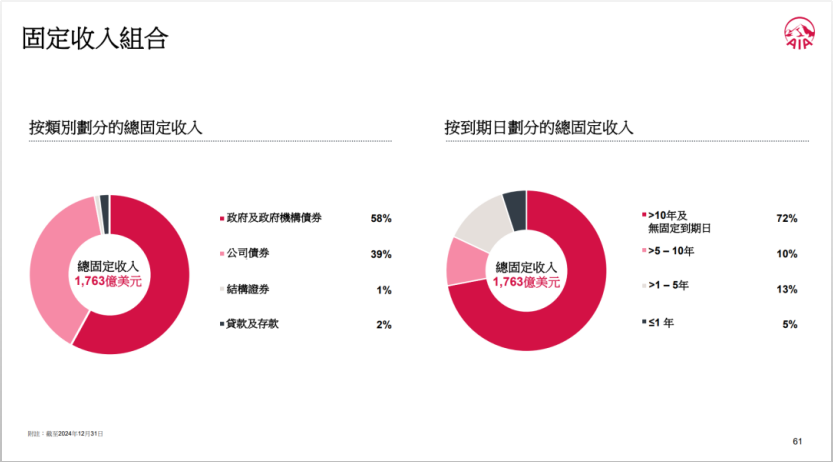

拿友邦的投资组合来说,他们管理着超过2500亿美元的资产。其中77%投资于固定收益类资产,分布在北美、欧洲、亚太三大区域。

这些固定收益资产,很多都是BBB级以上的优质债券。中国工商银行的美元债到期收益率6.135%,汇丰银行6.215%,法国巴黎银行5.322%。

光是债券收益,就能支撑起5%-6%的基础回报。

再加上权益投资和另类投资的收益,6.5%的演示利率其实是有扎实基础的。

分红实现率才是真相

说到这里,我想起一个更重要的指标:分红实现率。

这个数字比演示利率更能说明问题。

2024年,友邦公布了75款分红产品的数据,其中62款产品公布了分红实现率,最高达到169%!

什么概念?就是说,当初承诺给你的分红,实际兑现了169%。

保诚的表现也不错,很多产品的分红实现率都超过了100%。

这说明什么?说明香港保险公司的投资能力是经过市场检验的。

即使在演示利率限高的情况下,他们依然有能力为客户创造超预期的回报。

新时代的产品选择策略

限高之后,产品选择的逻辑确实要调整一下。

以前大家可能更关注演示利率的高低,现在要更全面地看产品的综合价值。

比如富卫的”盈聚天下”,虽然演示利率调整到了6.5%,但它的”368″提领方案依然很有吸引力。

3年缴费,第6年开始每年提取8%,可以一直提取到137年。

这种现金流的稳定性,是很多投资工具无法比拟的。

再看友邦的”环宇盈活”,虽然演示利率限制在6.5%,但它的”556″动态提取方案同样很灵活。

第5年开始,每年可以提取5%,第6年开始提取6%。

关键是,这些提取都是基于总保费的比例,不是基于账户余额。

复利的魔力依然存在

有人担心,演示利率降低了,复利效应会不会大打折扣?

我觉得这个担心有点多余。

4%和6%的复利差别确实很大,但6%和6.5%的差别其实没那么夸张。

更重要的是,香港保险的复利是基于全球化投资组合的,风险分散度更高。

而且,很多产品都有红利锁定功能,可以把已经实现的收益锁定下来,避免市场波动的影响。

传承功能的价值凸显

限高之后,我发现大家开始更关注香港保险的传承功能。

这其实是个很好的趋势。

香港保险不只是投资工具,更是财富传承的载体。

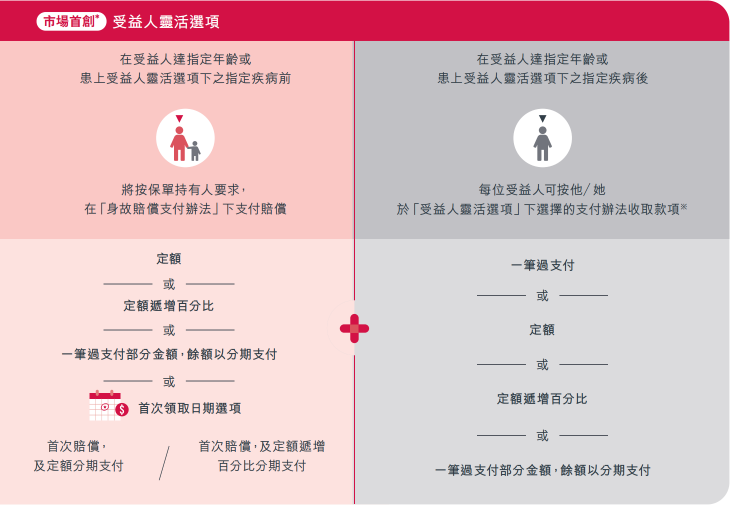

比如友邦的”环宇盈活”,有市场首创的受益人灵活选项。被保人身故时,可以拆分保单,每份拆分保单最多指定3位顺位继承被保人。

这种设计,让财富传承变得更加灵活和精准。

富卫的”盈聚天下”也有类似的”富传家”功能,可以实现真正的”富过三代”。

货币选择的重要性

限高之后,货币选择变得更加重要。

港元产品的演示利率上限是6%,美元产品是6.5%。

但这不意味着美元产品就一定更好。

要看你的资产配置需求和汇率预期。

友邦的”环宇盈活”支持9种货币,包括美元、港元、人民币等。

你可以根据自己的需求,在第3个保单周年日后进行货币转换。

这种灵活性,在当前的汇率环境下特别有价值。

优惠政策的窗口期

说到这里,不得不提一下各家保险公司的优惠政策。

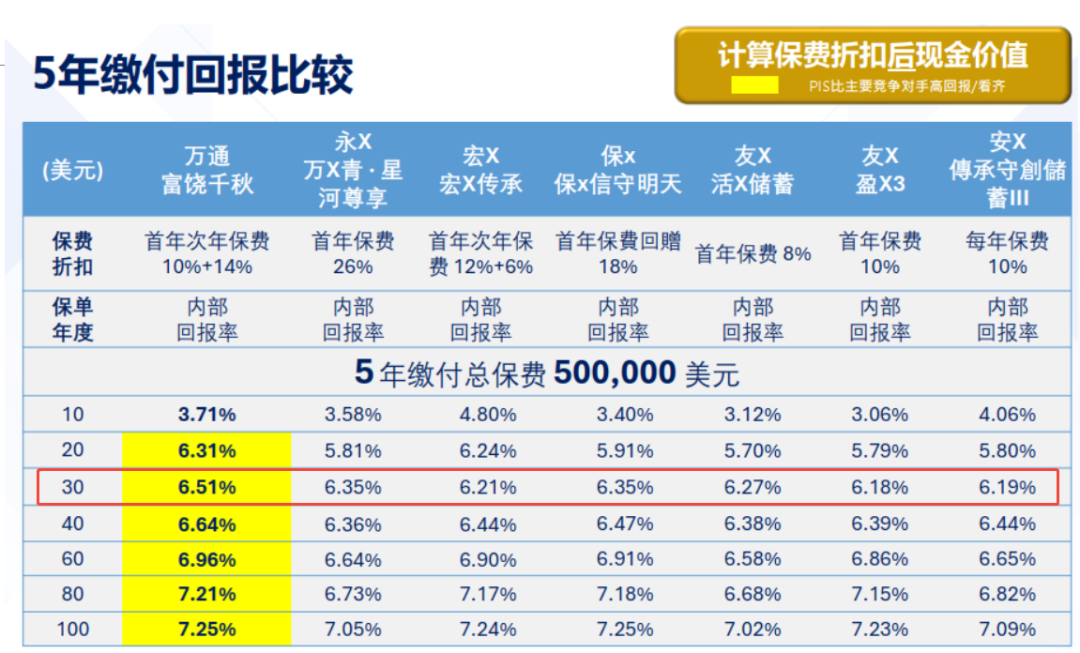

限高之后,很多公司都推出了保费折扣优惠,试图在新的竞争环境中抢占市场。

永明的”万年青星河传承2″,在9月30日前有最高28%的首年保费回赠。

富卫的”盈聚天下”也有相应的保费折扣。

这些优惠,某种程度上可以弥补演示利率下调的影响。

理性看待市场变化

最后想说的是,限高并不是香港保险的末日。

相反,它可能是行业走向更加成熟和规范的标志。

过去那种靠高演示利率吸引客户的粗放模式,确实该结束了。

未来的竞争,会更多地体现在产品设计、服务质量、投资能力等方面。

对于我们投资者来说,这其实是好事。

市场更规范了,产品更透明了,选择也更理性了。

新时代的投资建议

如果你现在考虑配置香港保险,我的建议是:

不要只看演示利率,要看产品的综合价值。

关注分红实现率,这比演示利率更能说明保险公司的实际能力。

重视产品的灵活性,包括提取方式、货币转换、传承安排等。

考虑自己的实际需求,是要现金流,还是要长期增值,还是要传承安排。

抓住当前的优惠窗口期,但不要因为优惠而盲目选择。

6.5%的时代,香港保险依然是全球资产配置的重要选择。

关键是要用更成熟的眼光去看待和选择。

毕竟,真正的财富增值,从来不是靠一个简单的数字,而是靠时间、复利和专业的投资管理。

香港保险在这些方面的优势,并没有因为演示利率的限高而消失。

反而,在更加规范的环境下,这些优势可能会更加凸显。

你觉得呢?

🏆 香港保险通专业顾问

微信:iamsujiang | 专业保险咨询师

⚠️ 香港保险市场鱼龙混杂,选择需谨慎!

产品复杂、条款繁多、收益陷阱...没有专业指导,很容易踩坑!

🎁 专业顾问为您提供:

- 友邦、保诚产品深度对比,避免选择陷阱

- 储蓄分红险真实收益测算,识别营销套路

- 个性化投保方案,避免买错买贵

👆 扫码添加微信,获取专业建议 👆

专业第三方机构,客观分析,让您避开常见陷阱