前几天看到一个新闻,南通法院强制执行了一笔4143万的家族信托基金。这个消息在高净值圈子里炸开了锅,很多人开始质疑家族信托的资产隔离功能是否还靠得住。

我花了整整三天时间研究这个案例,还翻阅了大量相关法律条文和判例。结果发现,这次执行并没有”击穿”家族信托制度本身,反而让我重新认识了香港保险在资产保护方面的独特价值。

今天就跟大家聊聊这个话题。

这次执行到底合不合法

先说结论:这次执行是合法的,但程序上确实有些争议。

案件的背景是这样的:被执行人崔某某因为行贿罪和合同诈骗罪被判刑14年,同时被判退赔华润医药集团7000多万。注意,这是刑事判决附带的民事赔偿。

关键问题在于,这笔家族信托的资金来源本身就是违法的。

根据《信托法》第11条的规定,信托财产来源非法的,信托无效。所有非法收入,包括贪污受贿、非法集资、诈骗所得等,都不得作为信托财产。

所以这次执行的法理依据是清楚的,问题出在程序上。

法院没有先认定信托无效或启动撤销程序,而是直接将信托财产视为存款进行划扣。这确实违反了正常的司法程序,但最终结果不会改变。

家族信托的六大”死穴”

通过这个案例,我总结了家族信托可能被”穿透”的六种情况:

第一,信托目的违法

如果设立信托是为了洗钱、逃避债务、规避税收等违法目的,信托就是无效的。

第二,违背公序良俗

比如限制受益人的婚姻自由,想要获得收益就必须满足某些不合理的条件,这种信托也会被认定无效。

第三,信托财产不确定

信托财产必须明确,比如具体的资金数额、股权份额、房产地址等。如果只是约定”部分资产”或”未来可能取得的财产”,没有明确范围,信托就无效。

第四,信托财产来源非法

这就是本案的情况。所有非法收入,以及法律禁止流通的财产,都不能作为信托财产。

第五,以诉讼讨债为唯一目的

这是为了防止信托成为专业讨债工具。不过,信托管理中涉及正当债权追讨不影响效力。

第六,受益人不确定

受益人必须明确,或者至少有一个明确的范围,比如”子女及其直系后代”这样的表述。

只要避开这六个”死穴”,合法合规设立的家族信托还是能够起到资产隔离作用的。

张兰案例的启示

说到家族信托被执行,不得不提张兰和汪小菲的案例。这个案例给了我们一个很重要的启示。

在张兰家族信托被执行的过程中,转出的现金资产全部被执行了。但是,在家族信托中购买的香港保险资产,包括1594万美金的香港保险和1488万美金的全美人寿保险,最终都没有被追偿执行。

这说明了什么?说明香港保险在资产保护方面确实有其独特的优势。

香港保险的天然保护机制

为什么香港保险能够在家族信托被执行的情况下依然得到保护呢?这要从香港保险的法律结构说起。

第一,受益人保护机制

香港保险的受益人权益受到严格的法律保护。即使投保人出现债务问题,受益人的权益通常不会受到影响。

第二,跨境执行的复杂性

香港作为独立的法律管辖区,内地的执行令在香港并不能直接生效。需要通过复杂的司法协助程序,这在实践中增加了执行的难度。

第三,保险合同的特殊性

保险合同不同于一般的金融资产,它具有人身属性和保障功能。在法律上,保险金通常被视为受益人的专属财产,而不是投保人的资产。

第四,监管环境的差异

香港的保险监管体系相对独立,对保单持有人的权益保护更加完善。

当然,这不意味着香港保险就是万能的避风港。如果保险的设立本身就是为了逃避债务,或者存在欺诈行为,同样可能被追究。

如何正确配置香港保险

既然香港保险在资产保护方面有优势,那么应该如何正确配置呢?

第一,选择合适的产品类型

储蓄分红险通常比投连险更稳妥。储蓄分红险有保底收益,风险相对较小,而且在法律上的保护程度更高。

第二,合理设置受益人

受益人的设置非常关键。建议设置不可撤销受益人,这样能够最大程度地保护受益人的权益。

第三,分散配置

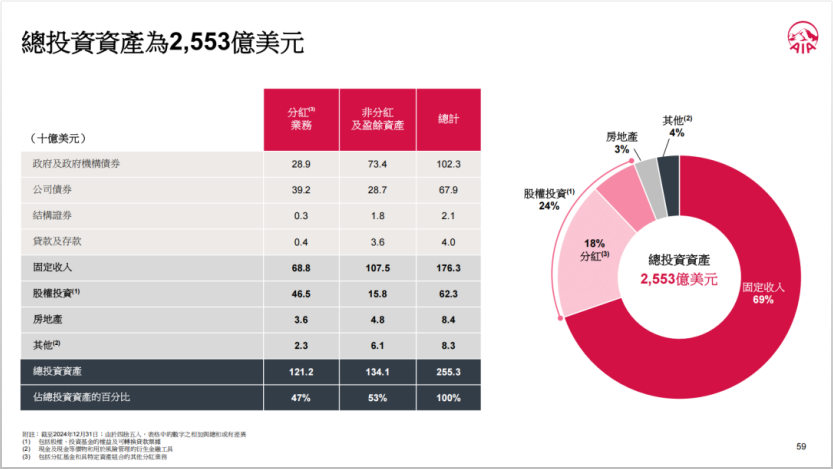

不要把所有资产都放在一家保险公司,可以分散到友邦、保诚、宏利等几家大公司。

第四,确保资金来源合法

这是最重要的一点。所有用于购买保险的资金都必须来源合法,有完整的资金证明链条。

第五,选择专业的服务机构

香港保险的配置涉及法律、税务、投资等多个专业领域,建议选择有经验的专业机构协助。

家族信托还有价值吗

回到最初的问题,家族信托被执行后,这个工具还有价值吗?

我的答案是:有,但需要更加谨慎。

家族信托作为一种财富管理和传承工具,其核心价值并没有因为个别案例而消失。关键是要合法合规地设立和运营。

对于一般的民事债务,合法设立的家族信托依然能够起到资产隔离的作用。

对于税务规划,家族信托在合规的前提下,依然是有效的工具。

对于财富传承,家族信托的专业管理和灵活分配机制,依然是其他工具难以替代的。

但是,家族信托绝不是违法犯罪的避风港。如果信托的设立本身就存在问题,那么被”穿透”执行是必然的。

组合配置的新思路

通过这次案例,我觉得高净值人群的资产保护策略需要调整。单一工具的风险太大,组合配置才是王道。

第一层:合规的家族信托

作为主要的财富管理和传承工具,但必须确保设立合法、运营合规。

第二层:香港保险

作为资产保护的重要补充,特别是在跨境执行方面有天然优势。

第三层:海外资产

适当配置一些海外房产、股权等实物资产,进一步分散风险。

第四层:合规的税务规划

通过合法的税务筹划,降低整体的税务成本。

这样的组合配置,既能实现财富保值增值,又能在合法合规的前提下提供一定的资产保护。

我的建议

如果你正在考虑资产保护和财富传承,我的建议是:

第一,不要迷信任何单一工具

无论是家族信托还是香港保险,都不是万能的。关键是要根据自己的具体情况,选择合适的工具组合。

第二,确保所有操作合法合规

这是底线,也是红线。任何试图通过违法手段转移资产的行为,最终都会被法律追究。

第三,选择专业的服务机构

资产保护和财富传承是一个复杂的系统工程,涉及法律、税务、投资等多个专业领域。一定要选择有经验、有资质的专业机构。

第四,定期评估和调整

法律环境和监管政策都在不断变化,资产保护策略也需要定期评估和调整。

第五,保持透明和诚信

在合规的前提下,保持适度的透明度,这样既能避免不必要的麻烦,也能获得更好的法律保护。

写在最后

4143万家族信托被执行,确实给高净值人群敲响了警钟。但这不意味着家族信托这个工具就失去了价值,更不意味着资产保护就无路可走。

关键是要正确理解这些工具的作用和局限性,在合法合规的前提下,选择合适的工具组合。

香港保险在这次事件中展现出的独特价值,值得我们重新审视。但同样的,香港保险也不是万能的,需要与其他工具配合使用。

最重要的是,无论选择什么工具,都要确保资金来源合法、操作过程合规。只有这样,才能真正实现财富的保护和传承。

毕竟,最好的资产保护不是逃避法律,而是在法律框架内合理配置。

🏆 香港保险通专业顾问

微信:iamsujiang | 专业保险咨询师

⚠️ 香港保险市场鱼龙混杂,选择需谨慎!

产品复杂、条款繁多、收益陷阱...没有专业指导,很容易踩坑!

🎁 专业顾问为您提供:

- 友邦、保诚产品深度对比,避免选择陷阱

- 储蓄分红险真实收益测算,识别营销套路

- 个性化投保方案,避免买错买贵

👆 扫码添加微信,获取专业建议 👆

专业第三方机构,客观分析,让您避开常见陷阱